El panorama de los contenidos europeos atravesaba un momento único. A medida que se reorganizaban las industrias de medios globales, el fenómeno de Netflix había establecido nuevas dinámicas para el consumo y la producción, los jugadores regionales se vieron obligados a rediseñar sus estrategias frente a los límites que separan la supervivencia de la oportunidad. Con la caída en picado de las inversiones, los talentos y la infraestructura, las asociaciones internacionales y las coproducciones pasaron de ser accesorios adicionales a imprescindibles. Los británicos producían para los italianos, los belgas para los franceses, los nórdicos para los británicos y los estudios estadounidenses se utilizaban para filmar producciones europeas.

Saltemos a mayo de 2022. Las limitaciones provocadas por el Covid-19 parecen haber quedado atrás brindando la tormenta perfecta en los mercados latinoamericanos cuando el campo competitivo cambió, HBO Max y Paramount+ iniciaron sus operaciones en la región. Gigantes como Netflix y Prime Video se vieron obligados a moverse rápidamente y las inversiones aumentaron. Fusiones como Televisa/Univision fueron una mera primera respuesta a esta nueva realidad. Los motores de producción han comenzado a rugir de nuevo.

Según Digital TV Research, los ingresos OTT latinoamericanos se duplicarán a $14 mil millones. Siete plataformas con sede en USA, como Netflix, Amazon Prime Video, Disney+, Star+, Paramount+, Apple TV+ y HBO Max, representarán el 90 % de los 145 millones de suscripciones SVOD de pago para finales de 2027.

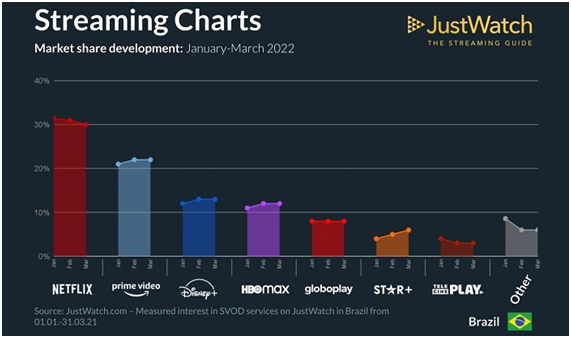

Aparte de la agitación política, Brasil sigue siendo el mercado único más relevante, con una población de 215 millones. Los números son bien conocidos. Siguiendo datos del IBGE de 2019, muestra que el 82,7% de los hogares urbanos tienen conexión a Internet. Con 5G, los mercados potenciales son muy superiores al pico de 20 millones de suscriptores de TV PAGA que tuvo en 2014, según la Asociación Brasileña de Televisión Paga (ABTA).

Como se vio en la 22.ª Investigación Global de Entretenimiento y Medios 2021-2025 realizada por PwC, el mercado de E&M de Brasil aumentará un 4,7 % hasta 2025 a una tasa del 5 % anual. En números absolutos, el sector alcanzará los US$ 38 mil millones, con crecimientos de VOD alcanzando niveles superiores al 13%.

Un universo de más de 100 millones de suscripciones no sería una realidad de sobreestimación. Por lo tanto, está claro que Brasil juega un papel clave, especialmente para jugadores como HBO, Paramount y Disney con operaciones panregionales.

Realizada en abril pasado en Río de Janeiro, RIO2C marcó la pauta de esta nueva realidad en el mercado sudamericano y en particular para Brasil. Al evento asistieron aproximadamente 37.000 participantes de diferentes campos del entretenimiento. Los segmentos de TV y cine tuvieron 211 jugadores de todo el mundo que buscaron nuevas asociaciones para proyectos originales en géneros como ficción, documental y programas infantiles, en varios niveles de desarrollo.

Cada panel expuso aún más la guerra por las calificaciones. Los jugadores aprovecharon la oportunidad para posicionar sus pautas de producción y anunciar proyectos futuros. Por un lado, el jugador local Globo anunció sus mayores inversiones en el mercado independiente local, con 194 proyectos en aprobación y más de 1.089 horas de contenido en las cuatro plataformas principales de la compañía (TV abierta, TV paga, streaming y cine). Por otro lado, el gran jugador Prime Video fue rotundo: ‘Llevamos tres años en Brasil y hemos invertido en contenido original local de brasileños y para brasileños. Creemos que cuanto más auténticos somos, más podemos viajar por todo el mundo para contar nuestras historias. Por eso estamos constantemente creando oportunidades para guionistas, directores, productores, actores y creadores de contenido. Hemos llamado a esta “casa del talento”, que es una casa para que los talentos cuenten sus historias’, afirmó Malu Miranda, responsable de contenido original de Amazon Studios Brasil.

Este nuevo panorama de mercado, mucho más competitivo, crea expectativas positivas para toda la cadena productiva y, por lo tanto, genera interesantes cualidades frescas, como la descentralización de estudios, ejecutivos y talentos. Esto da como resultado un campo más fructífero para nuevas ideas y lenguajes artísticos, así como para la creación de nuevas audiencias. La plataforma china de red social Kwai anunció sus primeras telenovelas originales en formatos súper cortos. Mucho más está por venir. La demanda es tan alta que no hay suficientes profesionales, equipos e incluso estudios para abastecerla.

Tal como se vio en la Europa prepandemia, ha llegado el momento de que América Latina, y especialmente Brasil, tenga alianzas y coproducciones internacionales a gran escala en su haber. Los productores y creadores brasileños están prestando más atención a sus vecinos latinoamericanos. Los jugadores estadounidenses, europeos y asiáticos están comenzando a ver a Brasil como un mercado en crecimiento, aunque aún no se ha explorado todo su potencial, además de los atractivos costos de producción del país. Y, por supuesto, las audiencias globales están cada vez más abiertas a todo: si la historia es buena, el idioma ya no es una barrera.

La película Yakuza Princess es una evidencia reciente para corroborar esta dinámica: es una coproducción entre Brasil, USA y Japón, que ocupó el puesto número 1 en los principales rankings locales y la séptima película más vista del mundo.

¿Hasta dónde puede estirarse ese movimiento? Es difícil de predecir, pero podemos concluir que, si Brasil no se ve afectado por una catástrofe económico-política, el país se dirige a un nuevo papel en el mercado global de contenidos.