El contenido original, la oferta de bundles, nuevos modelos de suscripción, son algunas de las estrategias en las que los servicios de streaming han puesto el foco con el objetivo de fidelizar y expandir su cartera de suscriptores.

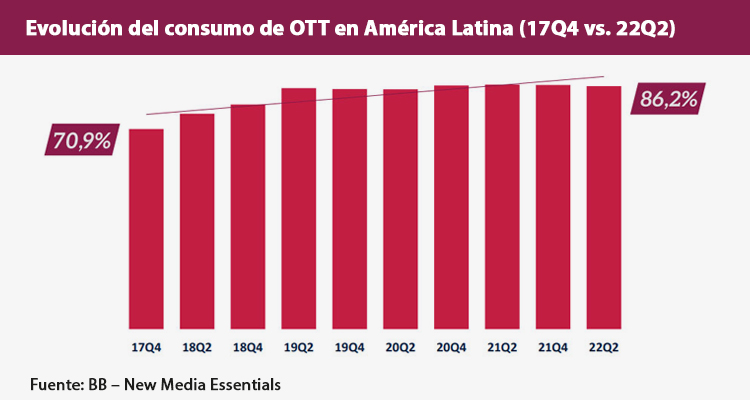

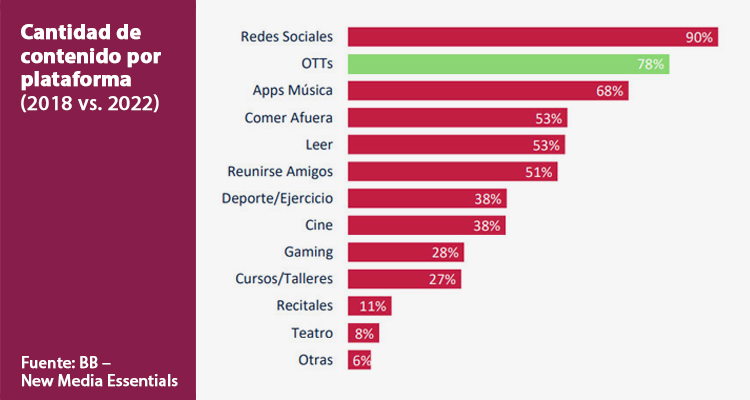

El consumo de OTTs en América Latina ha pasado del 70,9% al 86,2% entre 17Q4 y mediados de 2022, según un análisis de BB Media, y se trata de la segunda actividad más realizada en cuanto a entretenimiento (78%), solo detrás de redes sociales (90%), y por sobre música (68%), comer afuera (53%), leer (53%) o reuniones sociales (51%). Cine y gaming están muy por debajo con 38% y 28% respectivamente. Cabe destacar que el 33% de las personas que consume contenido en OTTs lo hace mientras realiza otra actividad en el hogar.

El lock-down generado por la pandemia terminó de dar impulso al negocio, con un 33% de usuarios que aumentó su consumo, y un 37% dispuesto a mantener su nivel de consumo post pandemia. Esto llevó a los streamers a apostar fuerte sobre 5 vertientes, de acuerdo con el informe de BB: un modelo de negocio que incluya opciones de monetización diversas, una experiencia de usuario más amena y simple, presencia de marca, la conformación de un catálogo robusto, y dentro del mismo, la apuesta por las series originales.

Si se toma en cuenta el modelo de negocio, el precio –especialmente si se considera el aumento de la cantidad de servicios disponibles de los 5 años a esta parte-, es una de las principales razones de desuscripción en el caso de los SVOD. Por eso, plataformas como Netflix empiezan a pensar modelos híbridos que integren AVOD, mientras que otras como Disney apuestan por los bundles. El tiempo y el deseo de probar otras plataformas también son claves en este proceso.

El 50% de los usuarios estaría dispuesto a pasar de un servicio de SVOD a uno AVOD con publicidad, mientras que el 38% todavía prefiere pagar una suscripción y no tener publicidad. El 12% restante está abierto a modelos híbridos. Lo cierto es que hoy, la penetración de los servicios de SVOD es del 75%, mismo número que AVOD, pero siendo este último el de mayor crecimiento entre 2018 y 2022, habiendo dado un salto del 44%.

Se calcula actualmente que en América Latina el promedio de OTTs por hogar es de 6, repartido 50/50 entre SVOD y otros modelos, pero de las tres suscripciones a SVOD por casa, dos son pagas mientras que la tercera corresponde a una cuenta compartida. De acuerdo con BB Media, Netflix se comparte en un 40%, mientras que HBO Max llega al 34% y Disney+ al 35%.

Los contenidos en el centro

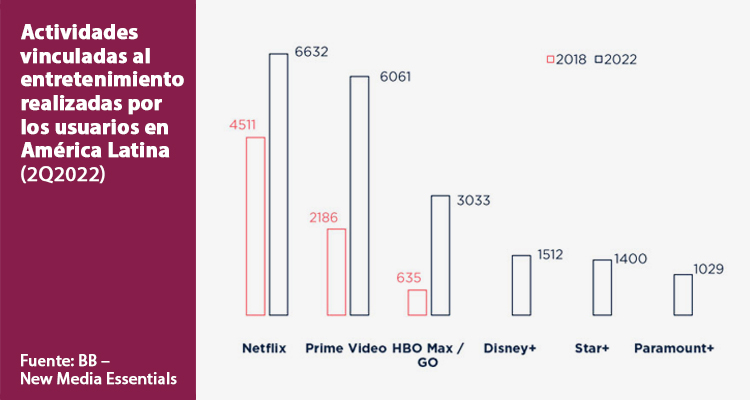

Como se dijo, el contenido original sigue siendo el principal motivo de atracción y retención de usuarios. Y en esa carrera es Netflix lleva la delantera en cuanto a volumen, seguido de HBO Max y Disney+. Estados Unidos, Reino Unido y Canadá son los países con mayor volumen de producción. En 2021, Netflix destinó 17 000 millones de dólares a contenido, de los cuales 300 millones fueron invertidos en México para realizar cincuenta producciones originales regionales.

Según un estudio de la Organización de Telecomunicaciones de Iberoamérica (OTI), los países que más consumen contenidos son México, Brasil, Argentina, Colombia, Perú y Chile, por lo que la estrategia de enfocarse en la producción o compra de producto local, se centra en dichos mercados. Se estima que en la región ya se producen más de 150 series o películas al año para plataformas de streaming. Y esa cifra seguirá creciendo.

De las las 10 producciones más vistas en los países con más abonados en Netflix de América Latina, la mitad son ficciones regionales. Star+, por su parte, ya sumó producciones locales como Terapia alternativa o El Encargado en Argentina, y adquirió los derechos deportivos de ligas como la ecuatoriana y la uruguaya, además de la brasileña y copas regionales y la Fórmula 1.

Del lado de Amazon, ya va por la segunda temporada de La Jauría en Chile y acaba de estrenar la argentina El fin del amor, entre otros títulos. Mientras que Vix+ gana fuerza en el mercado apoyado en su contenido 100% en español. Otro modelo de streaming que ha crecido en la región es el que cuenta con financiamiento gubernamental, como sucede con Ondamedia, en Chile, o CINE.AR Play, en Argentina, que dan producciones locales de modo gratuito. En México, la Secretaría de Cultura y del Instituto Mexicano de Cinematografía se alió con la empresa española Filmin para tener, en esa plataforma, un catálogo gratuito de cine mexicano llamado GratisMx. También gratuita, aunque financiada esta vez por Itaú, es la plataforma brasileña Itaú Cultural Play, con un catálogo de 135 títulos de Brasil.